Skip to content

More

Share

Explore

Rentas De Trabajo o Laboral Formato 2276

¿ Que es una renta de trabajo?

Según estatuto tributario

<Artículo modificado por el artículo

de la Ley 633 de 2000. El nuevo texto es el siguiente:> Se consideran rentas exclusivas de trabajo, las obtenidas por personas naturales por concepto de salarios, comisiones, prestaciones sociales, viáticos, gastos de representación, honorarios, emolumentos eclesiásticos, compensaciones recibidas por el trabajo asociado cooperativo y, en general, las compensaciones por servicios personales.RENTAS DE TRABAJO.

<Artículo modificado por el artículo

de la Ley 2010 de 2019. El nuevo texto es el siguiente:> Para los efectos de este título, son ingresos de la cédula general los siguientes:2. Rentas de capital: las obtenidas por concepto de intereses, rendimientos financieros, arrendamientos, regalías y explotación de la propiedad intelectual.

3. Rentas no laborales: se consideran ingresos de las rentas no laborales todos los que no se clasifiquen expresamente en ninguna otra cédula, con excepción de los dividendos y las ganancias ocasionales, que se rigen según sus reglas especiales.

MECANISMO DE RETENCION EN LA FUENTE

INGRESOS LABORALES.

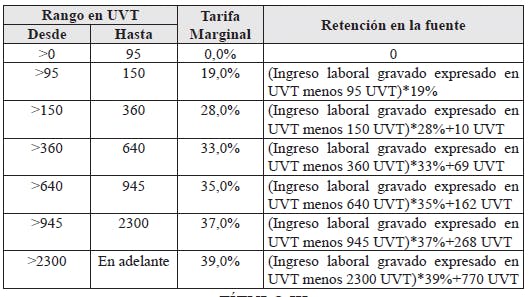

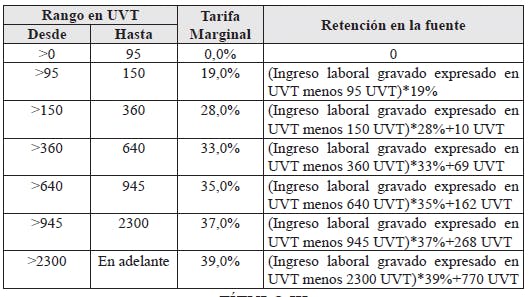

<Inciso 1o. y tabla de retención modificados por el artículo

de la Ley 2010 de 2019. El nuevo texto es el siguiente:> La retención en la fuente aplicable a los pagos gravables efectuados por las personas naturales o jurídicas, las sociedades de hecho, las comunidades organizadas y las sucesiones ilíquidas, originados en la relación laboral, o legal y reglamentaria, y los pagos recibidos por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales, será la que resulte de aplicar a dichos pagos la siguiente tabla de retención en la fuente:

PARÁGRAFO 1o. Para efectos de la aplicación del Procedimiento 2 a que se refiere el artículo

de este Estatuto, el valor del impuesto en UVT determinado de conformidad con la tabla incluida en este artículo, se divide por el ingreso laboral total gravado convertido a UVT, con lo cual se obtiene la tarifa de retención aplicable al ingreso mensual.PARÁGRAFO 2o. <Ver Notas del Editor> La retención en la fuente establecida en el presente artículo será aplicable a los pagos o abonos en cuenta por concepto de ingresos por honorarios y por compensación por servicios personales obtenidos por las personas que informen que no han contratado o vinculado dos (2) o más trabajadores asociados a la actividad.

La retención a la que se refiere este parágrafo se hará por "pagos mensualizados". Para ello se tomará el monto total del valor del contrato menos los respectivos aportes obligatorios a salud y pensiones, y se dividirá por el número de meses de vigencia del mismo. Ese valor mensual corresponde a la base de retención en la fuente que debe ubicarse en la tabla. En el caso en el cual los pagos correspondientes al contrato no sean efectuados mensualmente, el pagador deberá efectuar la retención en la fuente de acuerdo con el cálculo mencionado en este parágrafo, independientemente de la periodicidad pactada para los pagos del contrato; cuando realice el pago deberá retener el equivalente a la suma total de la retención mensualizada.

PARÁGRAFO 3o. Las personas naturales podrán solicitar la aplicación de una tarifa de retención en la fuente superior a la determinada de conformidad con el presente artículo, para la cual deberá indicarla por escrito al respectivo pagador. El incremento en la tarifa de retención en la fuente será aplicable a partir del mes siguiente a la presentación de la solicitud.

PARÁGRAFO 4o. La retención en la fuente de que trata el presente artículo no será aplicable a los pagos recibidos por concepto de pensiones de jubilación, invalidez, vejez, de sobrevivientes y sobre riesgos laborales que correspondan a rentas exentas, en los términos del artículo

de este Estatuto.PARÁGRAFO TRANSITORIO. La retención en la fuente de que trata el presente artículo se aplicará a partir del 1o de marzo de 2017; en el entre tanto se aplicará el sistema de retención aplicable antes de la entrada en vigencia de esta norma.

Want to print your doc?

This is not the way.

This is not the way.

Try clicking the ··· in the right corner or using a keyboard shortcut (

CtrlP

) instead.